Chuyên mục khác

Mẫu hình chiếc cốc tay cầm – không có tay cầm được hình thành như thế nào? Những điểm cần lưu ý khi sử dụng mẫu hình này để tìm siêu cổ phiếu.

Bài viết này giới thiệu mô hình chiếc cốc tay cầm trong quyển sách Hướng dẫn thực hành Canslim cho người mới bắt đầu, của tác giả Matthew Galgani và William O’neil. Xem chi tiết bộ sách:

Bộ sách “Làm Giàu Qua Chứng Khoán” + “Hướng Dẫn Thực Hành CANSLIM”

3 MẪU HÌNH THƯỜNG TẠO RA SÓNG TĂNG GIÁ MẠNH.

Trước tiên, chúng ta sẽ thảo luận về ba mẫu hình cơ bản thường tạo ra sóng tăng giá mạnh ở các siêu cổ phiếu, đó là: Chiếc cốc-tay cầm, mẫu hình hai đáy và nền giá phẳng. Một khi chúng ta biết cách nhận diện các mẫu hình cơ bản này, chúng ta cũng sẽ quan sát thêm một số manh mối bổ sung khác trong phần “Vượt Ra Ngoài Các Mẫu Hình” của chương này.

Mẫu hình Chiếc cốc tay cầm.

Mẫu hình hai đáy.

Mẫu hình Nền giá phẳng.

Đây Là Các Mẫu Hình Giá Tạo Nên Những Con Sóng Mạnh Mẽ.

Vẫn có những mẫu hình và hành động giá khác cũng sinh lợi, nhưng thật ngạc nhiên, cho tới nay, ba mẫu hình cơ bản này vẫn sinh lợi nhất. Vì thế, nếu bạn là người mới bắt đầu, hãy giữ cho mọi thứ được đơn giản bằng cách chỉ tập trung vào ba mẫu hình này.

MẪU HÌNH PHỔ BIẾN VÀ SINH LỢI NHẤT.

• Các cổ phiếu chiến thắng thường bắt đầu sóng tăng giá mạnh mẽ bằng cách thiết lập mẫu hình này.

• Hình dạng của mẫu hình này giống như tách trà.

Đây Là Các Mẫu Hình Giá Tạo Nên Những Con Sóng Mạnh Mẽ.

Apple Năm 2004 bắt đầu tăng giá, mẫu hình Chiếc cốc-tay cầm Tăng 1,528% trong 199 tuần .

Intuitive Surgical Năm 2004 bắt đầu tăng giá, mẫu hình Chiếc cốc-tay cầm Tăng 1,826% trong 180 tuần .

CME Group Năm 2005 bắt đầu tăng giá, Mẫu hình hai đáy Tăng 224% trong 113 tuần.

Deckers Outdoor Năm 2007 bắt đầu tăng giá, mẫu hình Nền giá phẳng 173% trong 46 tuần .

Baidu Năm 2009 bắt đầu tăng giá, mẫu hình Chiếc cốc-tay cầm 401% trong 83 tuần .

Chipotle Mexican Grill Năm 2010 bắt đầu tăng giá, mẫu hình Chiếc cốc-tay cầm 186% trong 84 tuần .

Lululemon Athletica Năm 2010 bắt đầu tăng giá, Mẫu hình hai đáy 198% trong 44 tuần.

Lumber Liquidators Năm 2012 bắt đầu tăng giá, mẫu hình Chiếc cốc-tay cầm 167% trong 48 tuần .

Regeneron Pharmaceuticals Năm 2012 bắt đầu tăng giá, mẫu hình Chiếc cốc 136% trong 45 tuần .

3D Systems Năm 2012 bắt đầu tăng giá, mẫu hình Chiếc cốc 178% trong 40 tuần .

Nhận Diện Chính Xác Mẫu Hình Chiếc Cốc -Tay Cầm .

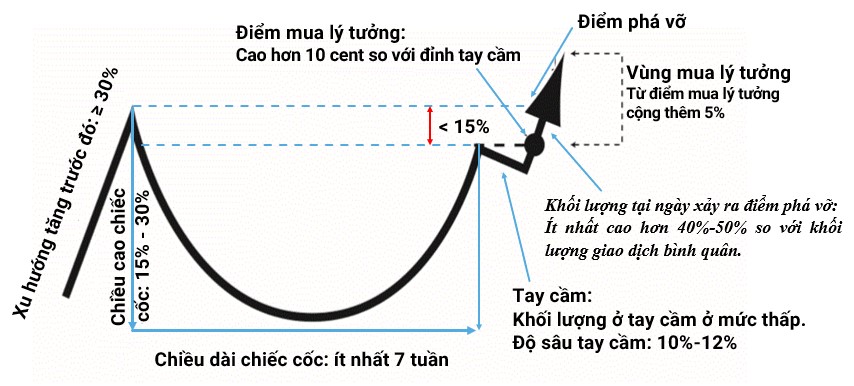

Xu hướng tăng giá trước đó: 30% hoặc nhiều hơn.

Để hình thành một nền giá hoặc mẫu hình chính xác, bạn phải có một xu hướng tăng giá trước đó. Ý tưởng đằng sau nền giá đó là sau khi tạo ra một đợt tăng khá dài, cổ phiếu giờ đây đang tiêu hóa khoản lợi nhuận này, giống như người leo núi dừng lại để nghỉ ngơi trước khi tiếp tục lên lên đỉnh mới. Nói cách khác, nó đang hình thành các viên đá bậc thang mà chúng ta vừa thảo luận ở phần hỗ trợ và kháng cự.

Chiều cao hoặc độ sau chiếc cốc: 15%-30%.

Chiều cao chiếc cốc (được tính từ đỉnh bên trái chiếc cốc xuống đáy thấp nhất-chính là đáy chiếc cốc) nên vào khoảng từ 15% đến 30%. Trong một số thị trường con gấu lớn, độ sâu chiếc cốc có thể lên tới 40%-50%. Theo quy tắc chung, hãy tìm kiếm những cổ phiếu giữ giá tốt trong khi thị trường chung đang giảm giá. Vì thế, nếu một cổ phiếu trong danh sách theo dõi giảm 35% trong khi một cổ phiếu khác chỉ giảm 20% (hay độ sâu chiếc cốc chỉ 20%) thì cổ phiếu giảm 20% sẽ tạo nên nền giá mạnh hơn.

Chiều dài chiếc Cốc: Ít nhất 7 tuần.

• Lưu ý: Tuần giảm giá đầu tiên, nơi bắt đầu nền giá, được đếm là Tuần 1.

Chiều dài tối thiểu của mẫu hình chiếc cốc-tay cầm là bảy tuần. Đôi khi có một số mẫu hình diễn ra khá dài: vài tháng hoặc thậm chí hơn một năm. Hãy thận trọng với bất cứ mẫu hình nào có hình dạng chiếc cốc-tay cầm nhưng chỉ tồn tại trong thời gian ngắn, chẳng hạn như năm tuần. Đơn giản là thời gian không đủ để cổ phiếu tiêu hóa hết mức lãi trước đó, vì thế nên giá này nhiều khả năng bị thất bại.

Tay Cầm của mô hình giá chiếc cốc tay cầm.

• Khối lượng ở tay cầm nên ở mức thấp.

• Độ sâu của tay cầm nên ở mức khoảng 10%-12%.

• Tay cầm nên nằm ở nửa trên chiều cao chiếc cốc.

• Đỉnh của tay cầm chỉ nên cách đỉnh cao nhất ở bên trái chiếc cốc trong biên độ 15%.

Tay cầm nên có mức điều chỉnh nhẹ với thanh khoản ở mức thấp. Thật tốt khi tay cầm có những phiên “rũ bỏ” nhằm loại bỏ các nhà đầu tư yếu, là những người không cam kết nắm giữ cổ phiếu lâu dài (Người dịch: những người có sử dụng lệnh dừng lỗ vẫn được xem là nhà đầu tư yếu). Một mức giảm sâu, chẳng hạn như hơn 12%-15% với khối lượng lớn có thể đang cho thấy lực bán tháo mạnh khiến cổ phiếu khó có thể tăng giá mạnh (Người dịch: ngay cả khi tạo điểm phá vỡ thoát ra khỏi mẫu hình chiếc cốc-tay cầm, thì giá cũng không tăng kéo dài và thường giảm trở lại bên trong mẫu hình).

Tay cầm nên nằm ở nửa trên chiều cao chiếc cốc. Nếu nằm ở nửa dưới chiếc cốc, có thể các nhà đầu tư tổ chức đã sớm hành động (mua vào). Tuy nhiên, thường những mẫu hình này lại không đủ mạnh để đẩy giá đi xa.

• Các cổ phiếu thiết lập đỉnh cao mới thường có khả năng tăng giá cao hơn.

• Các cổ phiếu thiết lập đáy mới thường có khuynh hướng tạo đáy thấp hơn nữa.

Vì thế, bạn hãy dành tư tưởng yêu thích các món hời khi đi mua sắm trong siêu thị! Còn trên thị trường cổ phiếu, chỉ mua những cổ phiếu nào đang thể hiện sức mạnh bằng cách tiến sát đến vùng đỉnh giá mới và thiết lập điểm phá vỡ từ nền giá tốt.

Điểm mua lý tưởng của mô hình chiếc cốc tay cầm.

• Điểm mua lý tưởng: cao hơn 10 cent so với đỉnh tay cầm.

• Vùng mua lý tưởng: từ điểm mua lý tưởng cho đến cao hơn điểm mua lý tưởng 5%.

• Luôn luôn mua gần điểm mua lý tưởng nhất có thể!

Trong mẫu hình chiếc Cốc-tay cầm, đỉnh tay cầm được xem như là điểm pivot. Từ điểm pivot cho đến cao hơn điểm pivot 5% được xem là vùng mua lý tưởng. Điều quan trọng là giữ cho điểm mua của bạn gần điểm pivot nhất có thể. Tuy nhiên, bạn không nên mua đúng tại điểm pivot. Bạn cần phải nhìn thấy điểm phá vỡ (với khối lượng lớn), vượt lên trên điểm pivot nhưng vẫn đang nằm ở trong vùng mua lý tưởng.

Bạn nên mua gần điểm mua lý tưởng nhất có thể. Nếu bạn không thể quan sát cổ phiếu suốt cả ngày, hãy thiết lập một lệnh chờ mua tự động (buy stop) (xem lại Chương 4).

Một khi cổ phiếu vượt qua 5% so với điểm mua lý tưởng, cổ phiếu được xem là đã “tăng giá kéo dài” hoặc vượt qua vùng mua hợp lý. Đừng mua rượt đuổi những cổ phiếu đã tăng giá kéo dài.

– Các cổ phiếu thường xảy ra hiện tượng kéo ngược sau điểm phá vỡ. Nếu bạn mua trễ, nhiều khả năng bạn sẽ bị “loại bỏ” vì quy tắc cắt lỗ 7%-8% mà chúng ta đã đề cập trong Danh Sách Kiểm Tra Tín Hiệu Bán.

Khối lượng tại ngày xảy ra điểm phá vỡ: Ít nhất cao hơn 40%-50% so với khối lượng giao dịch bình quân.

Tại ngày cổ phiếu vượt qua điểm mua lý tưởng của nó (là ngày xảy ra điểm phá vỡ), khối lượng nên ít nhất cao hơn 40%-50% so với mức thanh khoản bình thường của cổ phiếu. Điều này cho thấy các nhà đầu tư tổ chức đang mua vào. Đối với nhiều điểm phá vỡ, bạn sẽ thấy khối lượng tăng đột biến 100%, 200% hoặc nhiều hơn so với khối lượng giao dịch bình quân. Khối lượng giao dịch thấp hoặc dưới mức thanh khoản bình quân cho thấy đó là điểm phá vỡ giá và cổ phiếu chưa sẵn sàng để tạo sóng tăng mạnh mẽ.

Tại sao không nên mua tại đáy chiếc cốc?

Sau khi cổ phiếu đã hoàn tất mẫu hình chiếc cốc-tay cầm, bạn dễ dàng nhìn lại và nói: “Ồ, tôi sẽ kiếm được nhiều tiền hơn nếu như mua tại đáy (chiếc cốc).” Điều này là đúng khi mẫu hình đã hoàn tất. Nhưng khi mẫu hình này vẫn đang hình thành, làm sao bạn biết cổ phiếu này đã thực sự tạo đáy?

Nếu bạn cố gắng mua trước khi mẫu hình hoàn tất (Người dịch: một mẫu hình được xem là hoàn tất sau khi xảy ra điểm phá vỡ), bạn chỉ đang đặt cược vào một rủi ro không chắc chắn.

Nếu bạn chờ cho đến khi cổ phiếu hoàn tất mẫu hình, tức có điểm phá VỠ với khối lượng lớn, bạn sẽ làm giảm đáng kể rủi ro gặp phải trong khi lợi nhuận tiềm năng vẫn còn lớn.

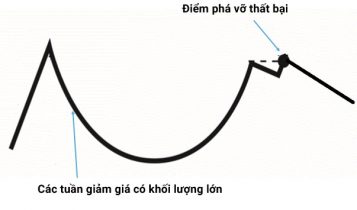

Thế nào là những mẫu hình chiếc cốc-tay cầm bị lỗi.

Các tuần giảm giá thường có khối lượng lớn.

Chênh lệch đỉnh và đáy trong tuần lớn và giá đóng cửa tại đáy thấp nhất tuần.

Điểm phá vỡ thất bại: giá đảo chiều giảm và đóng cửa tại đáy thấp nhất tuần với khối lượng lớn.

Tay cầm nằm ở phần nữa dưới của chiếc cốc.

Ngay khi xuất hiện điểm phá vỡ, thì xuất hiện hành động bán tháo với khối lượng lớn.

Chỉ báo RS không thiết lập đỉnh cao mới tại điểm phá vỡ.

Những mẫu hình chiếc cốc hình chữ V thường không hiệu quả.

Độ sâu chiếc cốc vượt quá 40% thường không hiệu quả.

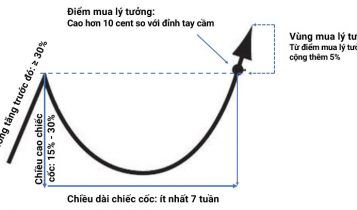

Chiếc Cốc-Không Có Tay Cầm.

Chiếc cốc không có tay cầm cũng được xem là nền giá hình chiếc cốc hoặc gọi đơn giản là chiếc cốc. Đây là một biến thể của mẫu hình chiếc cốc-tay cầm. Đúng như tên gọi, nó giống hệt mẫu hình chiếc cốc-tay cầm, ngoại trừ việc không có tay cầm.

Xu hướng tăng trước đó trên 30%

Độ sâu hoặc chiều cao chiếc Cốc từ 15% – 30%.

Điểm mua lý tưởng: cao hơn 10 cent so với định cao nhất bên trái chiếc cốc.

Chiều dài chiếc cốc: ít nhất 7 tuần.

Vùng mua lý tưởng: từ điểm mua lý tưởng cho đến cao hơn điểm mua lý tưởng 5%.

Xem thêm cuốn sách: Phân tích mẫu hình biểu đồ để biết thêm nhiều mẫu hình được sử dụng nhiều trong phân tích kỹ thuật để tìm kiếm lợi nhuận.