BẢN TINH THỊ TRƯỜNG

Nhịp đập thị trường 11/2/2022: Nhóm ngân hàng vẫn không đỡ được thị trường tránh khỏi 1 phiên giảm điểm – Tâm điểm TCB

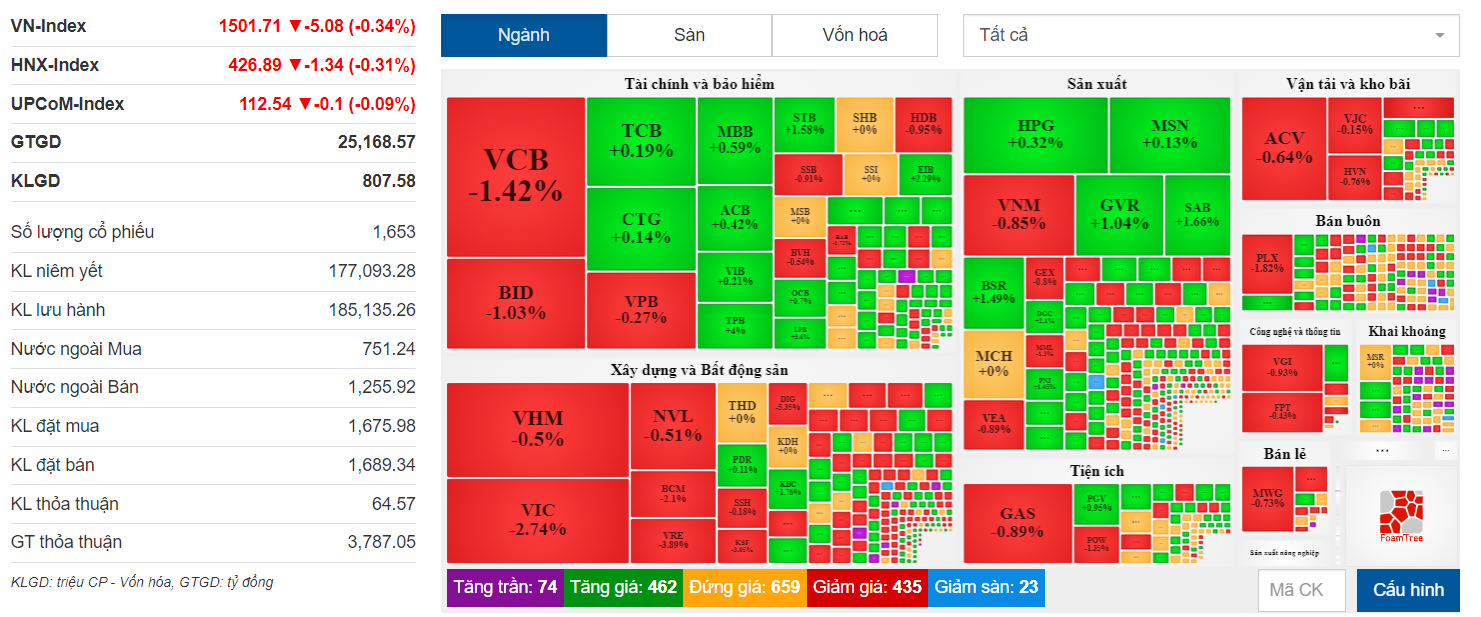

Kết thúc phiên giao dịch ngày 11/2/2022 chỉ số VNIndex đóng cửa ở mức 1501.71 điểm, giảm 5.08 điểm, tương ứng giám 0.34%. Thanh khoản thị trường đạt mức hơn 577 triệu đơn vị và thấp hơn phiên ngày 10/2/2022, đồng thời cũng thấp hơn bình quân của 50 phiên. Thị trường có 74 mã tăng trần, 462 mã tăng giá, 435 mã giảm giá đỏ, 659 mã đứng giá và có 23 mã sàn. Dòng tiền vẫn tập trung ở nhóm ngành ngân hàng, khu công nghiệp hạ tầng bất động sản là chủ yếu. Nhóm ngành thép, dầu khí, than, chứng khoán có đảo chiều tăng giá mạnh. Tuy nhiên nhóm này cần 1 vài phiên kiểm nghiệm lại vùng đáy được hình thành trong 2-3 ngày vừa qua.

Nguồn: Vietstock.

Theo thống kê của Vietstock top 20 cổ phiếu ảnh hưởng lớn đến thị trường phiên 11/2/2022 thì nhóm ngân hàng vẫn đang là nhóm có nhiều cổ phiếu có mức đóng góp nhiều vào đà tăng của thị trường như: TPB +0.68 điểm, LPB +0.29 điểm, STB + 0.26 điểm, EIB +0.25 điểm, MBB +0.19 điểm. Trong khi cổ phiếu VIC tiếp tục những ngày giảm giá mạnh sau kết quả kinh doanh năm 2021, cổ phiếu giảm hơn 2.1 điểm, VCB giảm 1.53 điểm đã kéo thị trường mất điểm vào phiên chiều. Nhóm cổ phiếu họ VIN như VHM,VIC đã gãy đường EMA50 ngày cảnh báo cho thấy những cổ phiếu này đang bước vào xu hướng giảm. Đây là những cổ phiếu có ảnh hưởng lớn đến thị trường chung thì phần nào cũng làm cho chỉ số biến động khi những cổ phiếu này chưa tìm được điểm hỗ trợ.

Nguồn ảnh thống kê: Vietstock.

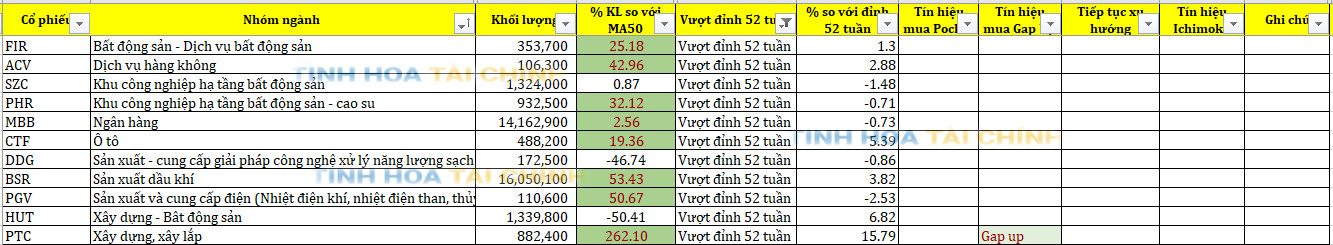

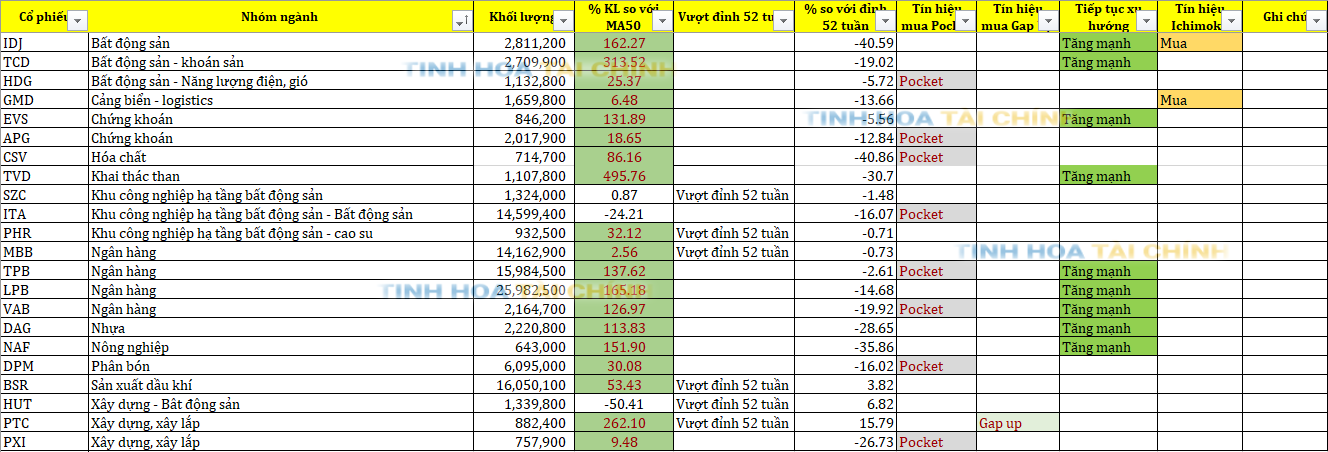

Về xu hướng thị trường vẫn đang ở XU HƯỚNG GIẢM CÓ THỂ THAY ĐỔI, danh sách cổ phiếu vượt đỉnh 52 tuần và các tín hiệu mua chưa có dấu hiệu được cải thiện cho thấy thị trường đang rất yếu. Chỉ có nhóm ngành ngân hàng, khu công nghiệp hạ tầng bất động sản, bán lẻ…. là những nhóm thu hút được dòng tiền. Thị trường muốn khôi phục lại xu hướng tăng cần có sự tăng lên số lượng các cổ phiếu vượt đỉnh 52 tuần và số lượng các cổ phiếu quanh đỉnh 52 tuần +/-5%, hiện tại các chỉ tiêu này không có sự tăng lên mà đi ngang cho thấy tâm lý bi quan về thị trường vẫn đang còn khi thời gian ra tết đến thời điểm hiện tại thanh khoản thị trường không được cải thiện, thậm chí còn giảm dần.

Danh sách cổ phiếu vượt đỉnh 52 tuần chỉ có 11 cổ phiếu và nằm rải rác hầu hết ở các nhóm ngành, chứ không tập trung. Đây là điều cho thấy thị trường đang phân hóa trong từng nhóm ngành.

Nhóm ngành khu công nghiệp hạ tầng bất động sản, ngân hàng, chứng khoán, phân bón… Là những ngành đang cho thấy sức mạnh tăng giá hơn các nhóm còn lại.

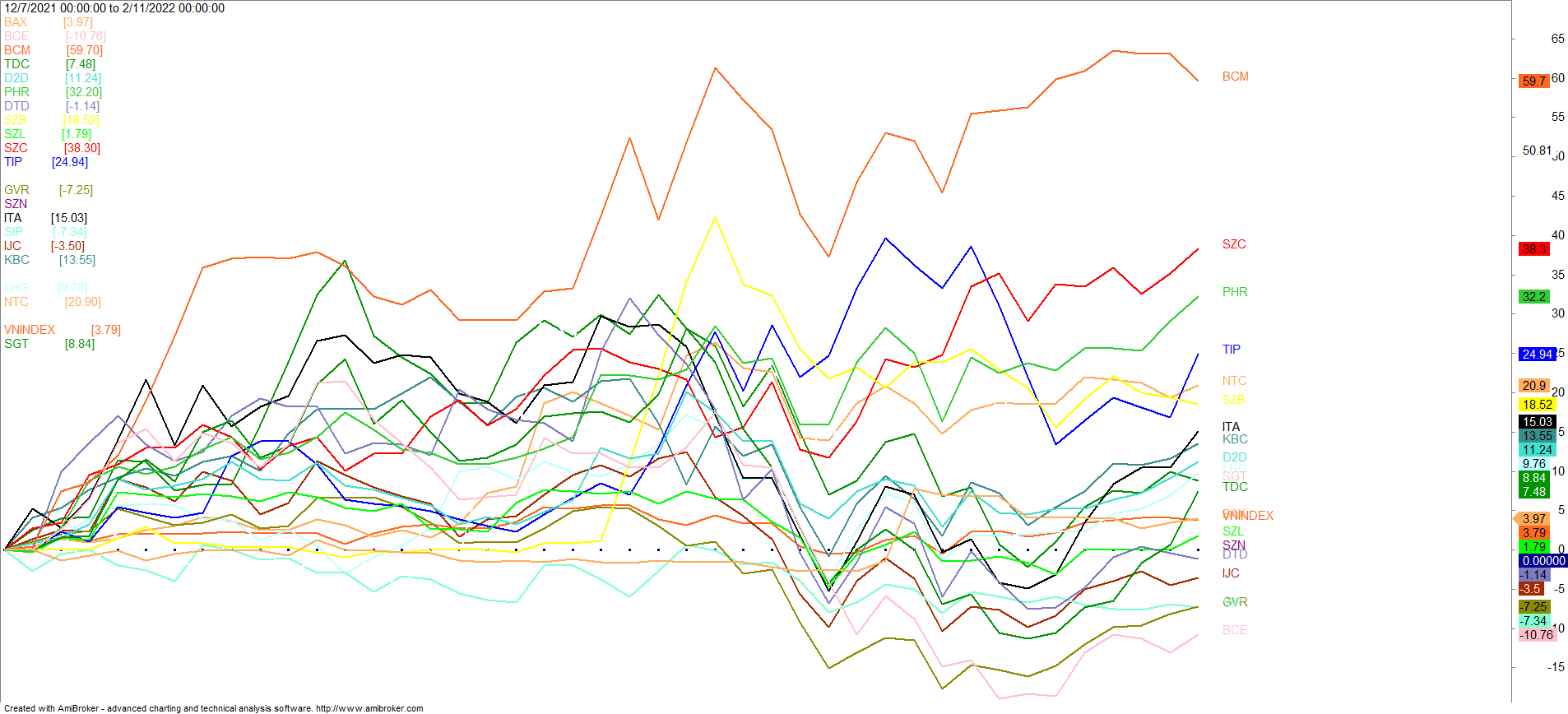

Những cổ phiếu mạnh trong nhóm ngành khu công nghiệp hạ tầng bất động sản gồm: SZC,PHR,TIP,BCM. Trong đó BCM đang cho thấy sự suy yếu trong đà tăng của của cổ phiếu và nhường đà tăng cho những cổ phiếu tăng giá sau như: SZC,PHR.

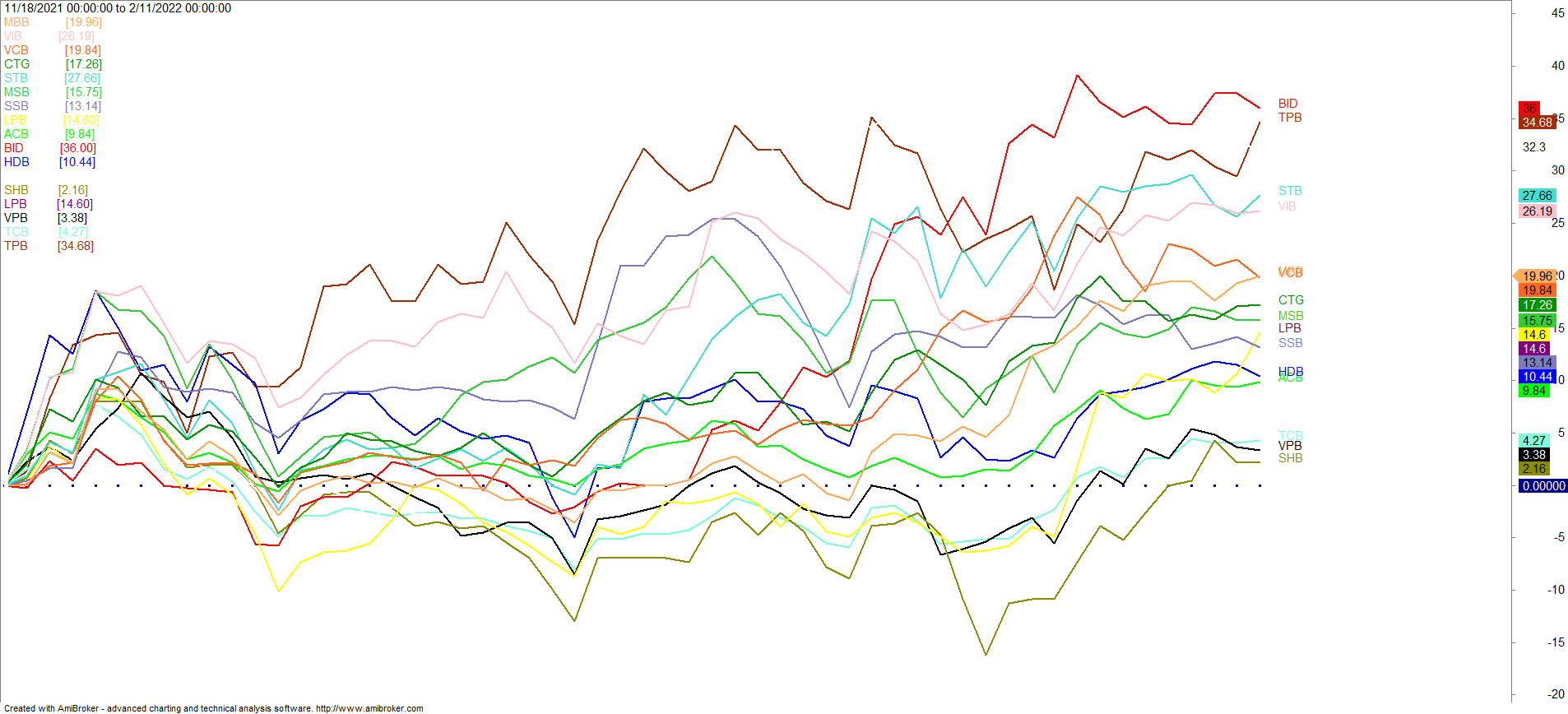

Nhóm cổ phiếu ngân hàng thì Leader TPB, BID vẫn cho thấy sức mạnh khi vẫn duy trì được đà tăng. Cổ phiếu LPB đang có sự tăng tốc trong biến động giá sau phiên 11/2/2022. Nhìn chung nhóm ngành ngân hàng nhiều cổ phiếu luân phiên tăng giảm trong những phiên gần đây để giữ nhịp thị trường chung. Đây cũng là nhóm đang là trọng tâm của dòng tiền.

Danh sách những cổ phiếu có đà tăng giá mạnh và tiếp diễn xu hướng tăng phiên ngày 11/2/2022 tập trung ở nhóm ngành: Khu công nghiệp hạ tầng bất động sản, ngân hàng, xây dựng là chủ yếu như: SZC,ITA,PHR,MBB,TPB,LPB,VAB,HUT,PTC,PXI

Về phân tích kỹ thuật chỉ số VNIndex vẫn chưa có bình luận nào mới, thị trường cần 1 phiên tăng giá mạnh vượt 1509 điểm để xóa bỏ mẫu hình Vai – Đầu – Vai để củng cố xu hướng tăng. Để làm được việc này thì nhóm ngành ngân hàng cần đồng thuận tăng giá để kéo thị trường tăng giá. Nhiều cổ phiếu nhóm này cũng đang tiến gần điểm Break hoặc tiếp diễn xu hướng tăng như: MBB,TCB .LPB, STB, HDB, ACB, SHB,TPB, MSB . Đây cũng là cơ sở để kỳ vọng thị trường sẽ lấy lại được Uptrend, còn hiện tại thì vùng EMA20 ngày vùng 1487 điểm vẫn đang là điểm chốt của thị trường, nếu thủng vùng này thì thị trường sẽ tiếp tục xu hướng giảm.

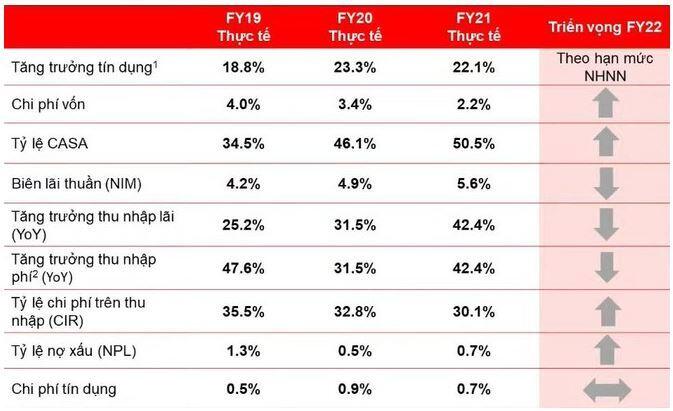

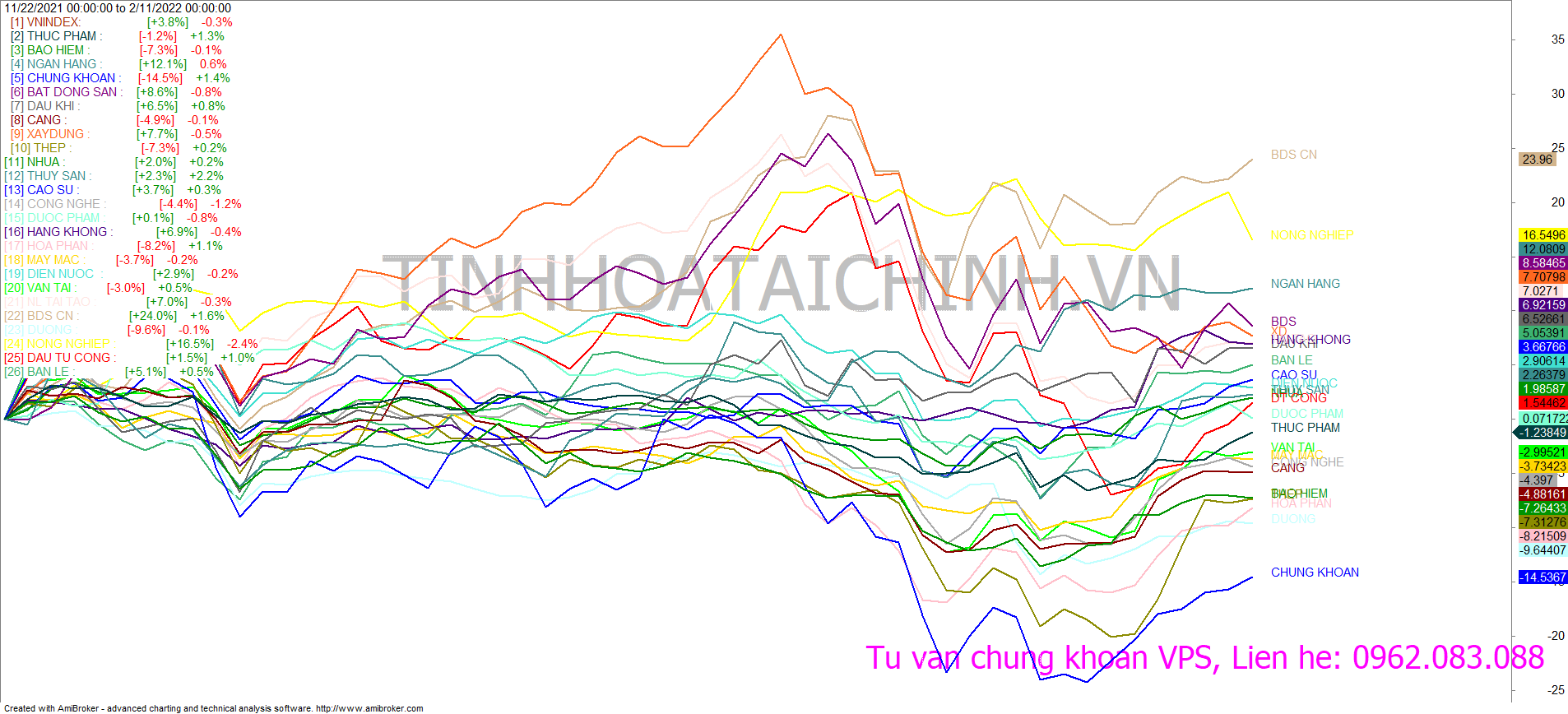

Tâm điểm thị trường – cổ phiếu TCB

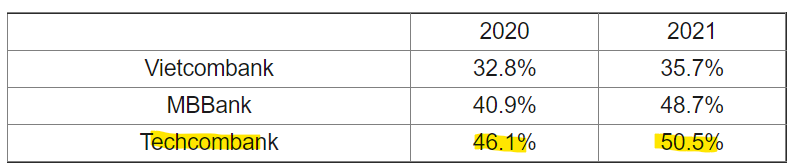

Cổ phiếu TCB đang tiến gần điểm break của mẫu hình tam giác, điểm break nằm ở mức 54. Cổ phiếu hiện tại đã xếp lại mẫu hình xu hướng tăng, cùng với kết quả kinh doanh quý 4 và cả năm 2021 khả quan sẽ là chất xúc tác giúp TCB tiếp tục thiết lập đỉnh giá mới trong thời gian tới. Lưu ý trong điều kiện thị trường chung vẫn đang giữ được EMA20 ngày, còn nếu trong trường hợp thị trường đảo chiều giảm điểm thì TCB sẽ tích lũy lại vùng 50-51 và tiếp tục xu hướng tăng.

Trích nguồn: Tại đây

Để nhận thông tin chi tiết về chiến lược tư vấn cổ phiếu, thị trường. Vui lòng liên hệ Mr. Huấn, điện thoại/ zalo : 0962.083.088, yêu cầu có tài khoản chứng khoán VPS và tài sản trên 300 triệu.

Miễn trừ trách nhiệm.

Khóa học đầu tư thực chiến – Tinh Hoa Tài Chính